個人事業主に税務調査が入る理由について

今回は個人事業主(自営業、フリーランス、副業を含む⇒以後個人事業主と記載)の税務調査について、なぜ税務調査が入るのか、どんな人たちが選ばれやすいのかといった事をご紹介していきたいと思います。

税務署の職員の人数に対して、個人事業主の数は圧倒的に多いです。

その数多ある個人事業主の中で税務調査の対象に選ばれるというのには何かしらの理由があります。

前提として税務署は税務調査に入る基準というものは定めておらず、またなにも公表されてはいません。しかしながら、やみくもに申告書だけをみて対象者を選んでいるわけでもありません。各税務署の管轄内にはたくさんの個人事業主の方がいらっしゃる中で、税務調査先として選んでくる訳なので、それなりの根拠があって税務調査は行われています。

今回は、改めて税務調査の目的や税務調査先が選定するのに何を調べているのか、そして税務調査に選ばれやすい対象者について、元税務調査官からインタビューをしてきましたので、ご紹介していきます。

何故税務調査に選ばれるのか、もしくは選ばれたのか、気になる方は多いと思います。

「もしかして…」と心当たりがある方がいらっしゃるかもしれませんし、「何故?理由が見当たらない。」という方もいらっしゃるかもしれません。

もし、この記事を読まれた時に「あれ?心当たりがあるぞ…」という方は要注意です!

税務調査の目的

まず初めに、とても基本的な事ですが、

税務調査は何のために行われるのでしょうか?

税務調査は国が行う納税チェックのことで、申告が正しく・公平に行われているのかを確認することです。

これを税務署では「税務調査とは、所得金額の確認」というように説明されます。

日本国憲法第30条において、国民は法廷の定めにより納税の義務を負うこととされています。

第三十条 納税の義務

国民は、法律の定めるところにより、納税の義務を負ふ。(引用)

法の定めにより、納税の義務は等しく課されています。

そして、その税金の負担は公平でなければなりません。

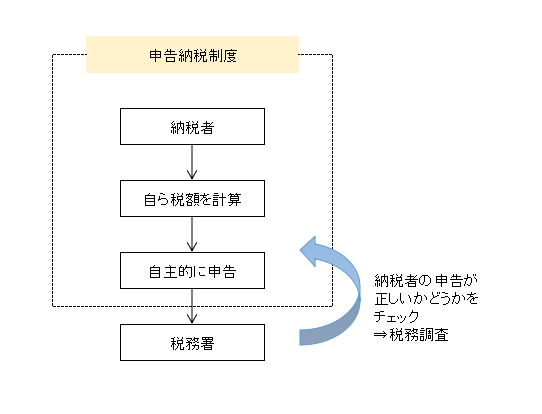

日本の税制度では、いくら税金を納めるかは自己申告が原則となっています。

つまり、自分が納める税金を自分で計算するのです。

すなわち自分の所得額を計算し、それに基づいて税額を算出し自ら申告しなければなりません。

これを申告納税制度といいます。

ところが、すべての納税者が必ず納税義務を正しく、漏れなく行うかどうかとなると難しい部分があります。

なぜなら税金の計算は非常に複雑ですので、誤った解釈による計算ミス、申告漏れがあるかもしれません。あるいは脱税といった法に反した内容を申告をすることがあるかもしれません。

あくまで、自分で計算し自ら申告しますので、提出したものが正しいかどうかの事実関係は申告書を提出しただけではわかりません。

そのために、「納税者からの申告内容が適正であるかどうか」それを調査する、すなわち税務調査というチェックが入ることになっているのです。

個人事業主の場合ですと、この申告の内容というのは確定申告書の内容ということになります。

税務署はどんなにヒドイ確定申告書であっても受付だけはしてくれます。

そして、内部で審理・チェックして、税務調査の対象になるかどうかを選定するのです。

まるで学校の試験で例えるならば、確定申告書は“答案用紙”です。

どんな“答案用紙”でも税務署は受付てくれます。

そしてもし“答案用紙”を提出しなくても、すなわち無申告であっても、税務署は提出期限が近づこうが過ぎようが特にわざわざ提出を直接催促しに来る事はありません。

何故なら申告納税制度というものを採用しているからです。

しかし、「誰が“答案用紙”を未提出」なのかは把握しています。

税務署は一度“答案用紙”の提出を受け付けたのち、税務署内で“答案用紙”をチェックした後、それぞれの理由で持って、提出者のもとへ赴き“答案用紙の採点”を行います。この“答案用紙の採点”が税務調査に当たります。

このように、税務調査の目的は、申告された税金の計算がミスなく偽りなく、正しく行われているかどうかをチェックすることです。この税務調査によって、課税の公平性が保たれ、国の財政のもととなる税金を確保することができるのです。

調査先を選ぶには?

では、税務調査が確定するまでの流れはどのようになっているのでしょうか。

当然ですが、調査官が何も調べずに、パッと目の前の申告書を1つ選んでそのままいそいそと税務調査に来るわけではありません。

事前に入念な選定を行い、その上で税務調査をするかどうか決定しています。

そして準備をしっかりした上で調査に踏み込んでいます。

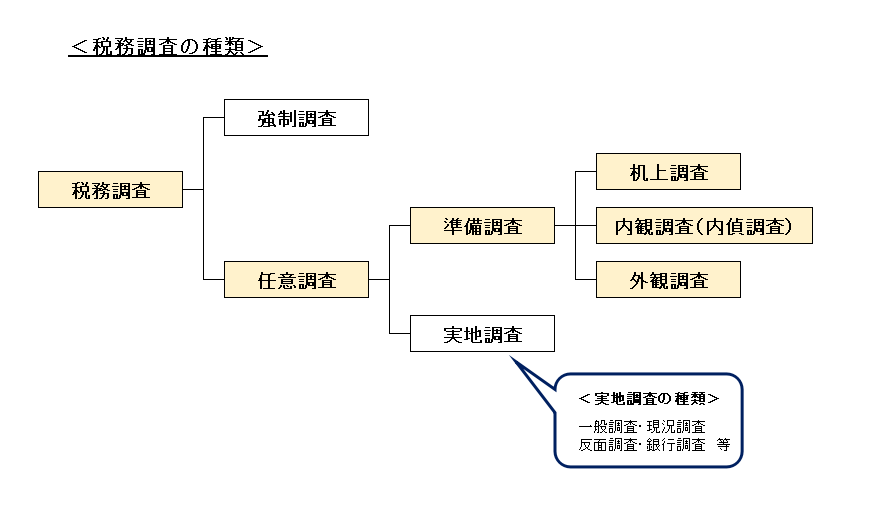

税務調査先を選定するまでに、机上調査・内観調査・外観調査と言われる準備調査(内部調)がまず行われます。

机上調査とは

机上調査とは、確定申告書や決算書を過去のものと比較したり、法定調書や一般資料せん、反面調査等で収集した資料等との照合を行ったり、呼出調査など調査対象や税理士などへの確認を行ったりする調査の事です。

「郵送で税務署から来る資料提出(資料せん)の照会依頼の手紙は無視していい?」という記事の中で、税務署が持つ情報力・資料についてご紹介しました。

税務署が持つ情報力・資料についての詳細は

「郵送で税務署から来る資料提出(資料せん)の照会依頼の手紙は無視していい?」

をご参照ください。

机上調査について、具体的な例をご紹介してきます。

税務署には、膨大な情報や資料が集まっています。

所謂、一般資料せんと言われる企業から協力を得て、外注費を出してもらうといったのを資料化したものだとか、探聞資料と言われる過去の他の調査からの情報だとか、他にも金融機関からのある程度の情報だとか、このようなものが膨大にあります。

これらの情報から昨今の売上くらいはある程度想定される方もたくさんいらっしゃいます。

このある程度想定される売上と確定申告書の内容を照らし合わせ、「これは少ないんじゃないか?」と思われる個人事業主を税務調査先に選定する事があります。

このような資料情報からの観点で、税務調査先を選定することもあれば、

毎年の確定申告書からの機械的な分析、すなわち計数的な分析から選定することもあります。

どういった事かと申しますと、例えば同業者・同じような仕事をしている方と比べて、所得が低いだとか外注費の割合が高いだとか、接待交際費の割合が高いだとか、というような観点で調べることです。

だいたい、外注費や接待交際費などの計数が高かったり、所得が低かったりするという事は、経費に生活費的な部分が入っていたり、外注費であれば架空が想定されたりという事がある程度税務署側も想定することが出来ます。このような所にも税務署はシビアに見ています。

以上のように、資料からの観点だけでなく、確定申告書の中身の分析も行っています。

「これくらいはバレないだろうな」と思っても、税務署には過去のデータも蓄積されていますので、“アナタ”の仕事内容の変化というのは一目瞭然でわかるということを覚えておいて下さい。

他にも、銀行の入金の売上等も税務署は把握出来ますので、併せて税務署はわかっているという想定でいて頂いたほうが宜しいかと思います。

内観調査(内偵調査)

準備調査では、この机上調査以外にも、内観調査(内偵調査)というのも行われることがあります。これは、例えば飲食店であれば調査官が実際にお客様として食事をしに行ったりすることです。この内観調査では、店内を調べたり、客数や客単価、レジをきちんと打っているか等、様々な情報を収集していきます。

外観調査、その他

また外観調査と呼ばれるものもあります。調査対象を外からチェックし、お客様の数を確認して申告内容の売上と食い違いがないか等を調査したりします。その他にも最近ではインターネットからの情報発信もありますので、ホームページのチェックはもちろん、SNSやブログ等のチェックも行われているようです。

このように準備調査では色んな観点でもって、情報をあつめ税務調査先の選定を行っています。

繰り返しになりますが、調査に選ばれるというのはそれなりの理由があります。

調査官は入念な準備調査を行った上で、調査対象を選定しています。

即ち調査官は、ある程度「この人は何かあるな」「何かしているな」という事を、7割から8割がたは知った上で調査に来ているという事を覚えていて頂ければと思います。

選ばれやすい対象者

選ばれやすい対象者、税務調査を行う理由となりやすいものについてご紹介していきます。

今回のテーマで一番気になる内容になると思います。

売上が900万円前後で推移している方は狙われやすい!

まず、税務調査の対象となりやすい方というテーマで考えると、いの一番に挙げられるのが「ボーダーラインと呼ばれる売上が900万円前後で推移している方」です。

最近ここ何年もそうですけれども、

税務調査の対象として選ばれる事が多いのは、毎年800万円台とか900万円台ぐらいで、ずっと売上を推移しているという申告を提出している方です。

これは、消費税に大きく関連していきます。

消費税は「売上高が1000万円を超えた」方が課税対象となっています。

消費税徴収は、売上高が1000万円を超えた年の2年後に徴収されます。

この消費税というのは、申告するかしないかでは納税額が大きくかわります。

そのため、売上高を900万円台で推移させて、消費税の申告をしたくない為にごまかしているのでは?という疑いがかけられてしまうのです。

要するに売上が1000万円を超えないと消費税がかからないという事を知っていて、小税から逃れるために正しい申告をしていないのではないかと疑われているという事です。

この消費税逃れを疑われているケースは、以前に比べて大分少なくなってきてはいますが、個人事業主への税務調査全体の2~3割を占めています。

法人成りの方は要注意!

次に、注意が必要なのは法人成りをして2~3年くらいの方です。

法人成りとは、個人自営業から法人となり、その法人組織の中で事業を引き継いで行っていく事です。

この個人から法人になる、法人成りをした場合はやはりそこには何かしらの理由がありますので、その個人事業主の時の調査というのを受けるケースも又多くみられます。

法人成りの時の選定理由として多いのが、個人事業主の申告内容と法人になった後の申告内容(特に売上や所得)に明らかな差異が見られた場合です。

どういった事かと言いますと、個人事業主から法人になった場合よくある事なのですが、法人になって税理士に頼んで、税務署に出す申告書つまり決算書等をちゃんと作成するようになるというのが多くあります。

そうすると法人の決算書がある程度ちゃんとした姿になっているけれども、それに対して個人事業主だった時の確定申告の内容が明らかに「所得や売上が少ないぞ。」というような場合です。

実はこういったケースがよくあります。

さらに法人成りの時は、調査期間が3年くらいだとすると、もう個人事業主だったときのものを調査をするチャンスが法人になってから2~3年程しか税務署側に猶予がない訳です。

この期間を過ぎてから個人事業主だった時の調査をするというのは、もうほとんど不可能に近くなります。

ですので、法人成りなってから2~3年くらいの間は調査をされる可能性が高いという事

になります。

まとめますと法人成りの時は、税務署側にも個人事業主だった時の調査ができるチャンスが限られている上、法人の申告書をみて、明らかに個人の時と所得や売上の内容に際が見られるという事になれば、これは個人事業主の時の申告内容に何かあるのではないかという事になり、法人成りした数年のうちに税務調査が行われてしまう事になります。

これらの事から、法人成りした後は税務調査が行われる可能性が高くなるため注意が必要です。

明らかに所得が少ないのは危険

個人自営業の場合は、利益いわゆる所得というのが生活費に直結してきます。

ですので、明らかに所得が少ない場合、「どうやって生活しているんだろう?」となります。

例えば、ある個人事業主Aさんの申告した所得が300万円とします。つまり月々25~26万円となります。Aさんの家族は夫婦2人と子供が3人の5人家族で、3人の子供がそれぞれ中学生1人と高校生2人とした場合、この申告された300万円は「これで生活が出来るのか?少なすぎるのではないか?」と税務署側から疑われてしまうという事です。

家族構成の事を税務署は知っているのか?と思われるかもしれませんが、現在マイナンバー制度の導入により税務署も扶養家族についても把握出来ています。

せい

このように提出された申告書の所得についても税務署はしっかりと把握しています。

ですので、安易に税金を払いたくないと思って所得を少なく申告してしまうと逆に税務署から疑われることになります。

当たり前の事ですが、所得に限らず正しい申告をしましょう。

売上・収入の変動が多い方も狙われる!

税務調査は何らかの理由があって行われています。

ただし、その理由というのが「不正をしているから」という訳ではありません。

税務調査の目的は「『正しい申告がなされているのか?』を確認するため」です。

ですので、調査理由の中には「不正の疑い有」というのもあるかもしれませんが、「この申告書は過去と比べて変動が大きいけれど何故だろう?確認してこよう!」という場合もあるという事です。

個人事業主の方の税務調査では、申告内容が正しかった事を示す是認の割合が大体1割くらいです。つまり税務調査を受けられた方の1割は申告内容が正しく、残りの大半の方は申告内容に何かしらの誤りがあった、もしくは不正があったという事です。

これらの結果を見ても、実際正しい申告をしていたにも関わらず税務調査が入ってしまうケースもあります。

例えば、正しい申告を心がけて提出していたとしても「売上が大幅に増えた時」等は税務署が来やすいケースです。

つまり、売上・収入の変動が多い方もしくは所得の変動が多い方は税務調査先に選ばれやすいようです。

最後に

今回は、「税務調査に選ばれるのはどうして?」という事を軸に、選定時の税務署内でどんな事を調べているのか、そして選ばれやすい方はどんな方かをご紹介してきました。

税務調査は「正しい申告の確認」の為に調査が行われています。

ですので、申告内容が正しい時も間違っている時も不正が行われている時も、何らかの理由で持って調査が行われています。

調査官は事前に税務署内にある膨大な情報や資料をもとに、いろんな観点から調査先を選定します。そして、事前にしっかりとした準備を行った上で、調査に来ます。

「調査対象に選ばれるのでは?」と思った場合、もしくは「調査対象に選ばれてしまった!」といった場合に、もし心の中で「もしかして…」と過った時、注意が必要です。

税務署は十中八九気づいていますし、知った上で調査に臨んできていると思っていた方が良いでしょう。

基本的なことですが、正しい申告を心がけましょう。

そして、決められた帳簿や書類はしっかりと決められた年数保管しておきましょう。