初めて税務調査を受ける人は、税理士なしで受けるのと税務調査に強い税理士やOB税理士に依頼する、どうるすのが一番良いのか?

今回は初めて税務調査を受ける時、税理士に依頼した方がいいのか、税理士なしでも大丈夫なのかといった事をご紹介していきます。

物事には何でもメリットとデメリットの両側面があります。

何かを選ぶ時、このメリットとデメリットの両側面を考え、天秤にかけてより自分自身の希望に沿うものを選んでいく事はとても大事なことです。

今回は、税務調査を受けるにあたって、税理士に依頼せず納税者1人で税務調査を受ける時に得られるメリットやデメリット、税理士を依頼した時に得られるメリットやデメリット、そして税理士を選ぶ場合のポイントとなる点等をご紹介していこうと思います。

税理士の役割とは

まず税務調査に臨むにあたって税理士に依頼する時しない時のメリットやデメリットについて、また税理士の選ぶ時のポイントについてご紹介する前に税理士の役割についてご紹介います。

この税理士の役割を知って頂く事で後述しますが、よくある誤解を解く一助になるとも思いますので、まずこの役割についてお話していきます。

税理士の使命とは

税理士の使命は、税理士法の第一条でしっかりと明記されています。

税理士法は、税理士の制度を定める法律の事で、税理士の使命・職務・税理士会・税理士会連合会の制度などを定める以外に、無資格者の税務の取り扱いの禁止・税務を取り扱う表示の禁止、税理士・税理事務所の名称使用禁止等の禁止事項についても定められています。

税理士法で定められている税理士の使命について、以下のような記載があります。

(税理士の使命)

第一条 税理士は、税務に関する専門家として、独立した公正な立場において、申告納税制度の理念にそつて、納税義務者の信頼にこたえ、租税に関する法令に規定された納税義務の適正な実現を図ることを使命とする。

つまり、

税理士は税務に関する専門家である。

税理士は独立した公正な立場である。

税理士は申告納税制度の理念にそって、納税義務者の信頼にこたえる。

税理士は租税に関する法令に規定された納税義務の適正な実現を図る。

これらの4つを使命として、仕事を行っています。

税理士にしか出来ない業務

税務の専門家である税理士ですが、その役割は実に様々です。

しかしながら税理士でなければ出来ない業務というものが、法律で定められています。

法律で定められている、税理士でなければ出来ない業務は以下の3つです。

1)税務代理

税務代理とは、納税者の代理として税務署などの役所に対して申告などを行う業務の事です。

税務調査で言えば、納税者の代理として税務署に対して主張する事や、納税者の代わりに税務署からの要請に応え税務署へ赴いたりその他必要となる手続きや修正申告などの提出を行ったりする事が該当します。

例えば、税務調査の場である事項に対して指摘を受けた場合、その指摘事項について納税者に代わって税理士が理由を述べたり、意見を述べたり出来ます。

その他税務調査で最も大切な調査官との折衝も税務代理を受けた場合、税理士が納税者に代わり行う事が出来ます。

2)税務書類の作成

税務署類の作成とは、文字通り書類の作成の事です。

これは税務申告書の他にもいろいろなものがあります。

例えば、申請書、請求書、不服申立書、届出書、申立書、計算書、明細書、その他説明書類等が該当します。

一番身近な書類としてあげられるのは、決算ごとに税務署に提出する申告書ではないかと思います。

税務調査で言えば、税務署からの指摘事項に対して説明するための申立書や修正申告書等が挙げられます。

3)税務相談

税務相談とは、税務署等に提出する申告書等の作成にあたり、計算方法等に関して質問に答えたり意見を述べたりする事を言います。

上記の3つの業務、即ち税務代理・税務署類の作成・税務相談が法律上税理士でなければできない業務です。

この事については税理士法第2条に定められています。

(税理士の業務)

第二条 税理士は、他人の求めに応じ、租税(印紙税、登録免許税、関税、法定外普通税(地方税法(昭和二十五年法律第二百二十六号)第十条の四第二項に規定する道府県法定外普通税及び市町村法定外普通税をいう。)、法定外目的税(同項に規定する法定外目的税をいう。)その他の政令で定めるものを除く。第四十九条の二第二項第十号を除き、以下同じ。)に関し、次に掲げる事務を行うことを業とする。

一 税務代理(税務官公署(税関官署を除くものとし、国税不服審判所を含むものとする。以下同じ。)に対する租税に関する法令若しくは行政不服審査法(平成二十六年法律第六十八号)の規定に基づく申告、申請、請求若しくは不服申立て(これらに準ずるものとして政令で定める行為を含むものとし、酒税法(昭和二十八年法律第六号)第二章の規定に係る申告、申請及び審査請求を除くものとする。以下「申告等」という。)につき、又は当該申告等若しくは税務官公署の調査若しくは処分に関し税務官公署に対してする主張若しくは陳述につき、代理し、又は代行すること(次号の税務書類の作成にとどまるものを除く。)をいう。)

二 税務書類の作成(税務官公署に対する申告等に係る申告書、申請書、請求書、不服申立書その他租税に関する法令の規定に基づき、作成し、かつ、税務官公署に提出する書類(その作成に代えて電磁的記録(電子的方式、磁気的方式その他の人の知覚によつては認識することができない方式で作られる記録であつて、電子計算機による情報処理の用に供されるものをいう。第三十四条第一項において同じ。)を作成する場合における当該電磁的記録を含む。以下同じ。)で財務省令で定めるもの(以下「申告書等」という。)を作成することをいう。)

三 税務相談(税務官公署に対する申告等、第一号に規定する主張若しくは陳述又は申告書等の作成に関し、租税の課税標準等(国税通則法(昭和三十七年法律第六十六号)第二条第六号イからヘまでに掲げる事項及び地方税(特別法人事業税を含む。以下同じ。)に係るこれらに相当するものをいう。以下同じ。)の計算に関する事項について相談に応ずることをいう。)

上記のような法律で定められている税理士でなければ出来ない業務以外にも税理士の業務はあります。

例えば、申告書を作成するためには帳簿が必要ですが、この帳簿を作成する業務もまた税理士業務の1つと言えます。

その他、経営内容についてアドバイスをしたり、事業計画などの作成や業務効率化の為の方策を考えたり、将来の事業承継を考えたりするコンサルタント業務等も税理士の仕事と言えるでしょう。

この部分については、税理士法第2条の1の2にも定められています。

引用第二条 税理士は、他人の求めに応じ、租税(印紙税、登録免許税、関税、法定外普通税(地方税法(昭和二十五年法律第二百二十六号)第十条の四第二項に規定する道府県法定外普通税及び市町村法定外普通税をいう。)、法定外目的税(同項に規定する法定外目的税をいう。)その他の政令で定めるものを除く。第四十九条の二第二項第十号を除き、以下同じ。)に関し、次に掲げる事務を行うことを業とする。

2 税理士は、前項に規定する業務(以下「税理士業務」という。)のほか、税理士の名称を用いて、他人の求めに応じ、税理士業務に付随して、財務書類の作成、会計帳簿の記帳の代行その他財務に関する事務を業として行うことができる。ただし、他の法律においてその事務を業として行うことが制限されている事項については、この限りでない。

税務調査の依頼でよくある誤解

1)税理士はどんな依頼でも受けてくれる。

税理士に依頼をすれば、どんな内容でも受けてもらえるというのは大きな誤解です。

税務調査の依頼を受ける中で、よくある相談があります。

それは、「売上除外等なんらかの不正行為をしていたのですが、これが税務調査でバレないように(隠したままで)進めて欲しい」というものです。

結論から申し上げますと、税理士として上記のような依頼を受ける事は出来ません。

納税者の方に、税理士に相談するとなんとか助けてくれるのではと思って頂けているというのはとてもありがたい事です。

ただし、税理士に相談すれば「なんでも」依頼に応えてくれるというのは違います。

上記のような「売上除外等なんらかの不正行為をしていたのですが、これが税務調査でバレないように(隠したままで)進めて欲しい」

といった依頼は、税理士としてお受けする事が出来ません。

何故なら、税理士法で定められている税理士の使命に抵触するからです。

つまり、

税理士は税務に関する専門家である。

税理士は独立した公正な立場である。

税理士は申告納税制度の理念にそって、納税義務者の信頼にこたえる。

税理士は租税に関する法令に規定された納税義務の適正な実現を図る。

というのが、税理士の使命ですが、

先程の依頼では、

「租税に関する法令に規定された納税義務の適正な実現を図る」事

「申告納税制度の理念にそう」前提のもと、納税義務者の信頼にこたえる事

という税理士の使命に反するからです。

またこれらの依頼に応える事は、

脱税を助ける事となります。

以上の事から税理士である以上、上記のような依頼に応える事は出来ません。

税理士法第36条でも以下のような定めがなされています。

(脱税相談等の禁止)

第三十六条 税理士は、不正に国税若しくは地方税の賦課若しくは徴収を免れ、又は不正に国税若しくは地方税の還付を受けることにつき、指示をし、相談に応じ、その他これらに類似する行為をしてはならない。

繰り返しになりますが、税理士には法で定められている使命があります。

その使命とは

税理士は税務に関する専門家である。

税理士は独立した公正な立場である。

税理士は申告納税制度の理念にそって、納税義務者の信頼にこたえる。

税理士は租税に関する法令に規定された納税義務の適正な実現を図る。

事です。

税務調査の依頼で、既にしてしまった間違いや不正について

我が社では怒ったり、何故したのか等、今更追及しても仕方のない事はしません。

既に納税者の方は税務調査の連絡が来て、精神的な苦痛を感じていると思います。

精神的に追い詰められていたり不安で寝られていなかったり仕事に手が付けられなかったりとしているでしょう。

我が社は既にしてしまった事に関して納税者の方を問い詰めるような事はしません。

無申告であっても、領収書などを全て捨ててしまっていても、売上除外や経費の水増しなどの不正行為を既にしてしまっていても、税務調査が終わったら、これからは真面目に税金の事も考えていきたいという方であれば、全力でサポート致します。

今後を見据えて、まず目の前にある税務調査に誠実に向き合うというのであれば、どのような状況であっても全力でサポートします。

税理士が付くことによって、調査官との折衝等落としどころのギリギリを見極め納税者様だけで調査に臨むより良い結果となるようサポート致します。

しかし税理士である以上、不正行為の隠蔽を助ける事や、今回の税務調査だけ何とかなればという方の依頼はお受けできません。

2)税理士に依頼すると税金が減る

よくある誤解の代表的なものとしてもう一つあげられるのが、

税理士に税務調査の立ち会いを依頼すると追徴される税金が減るというものです。

これは正しくは「税務調査の場で納税者本人だけでするよりも税理士が調査官と折衝をすることによって、結果追徴される税額が少なる可能性がある。」というのであって、

税理士に依頼すると追徴される税額を減らしてもらえるように掛け合ってもらえるというように思っていた場合、それは大きな間違いです。

税理士の使命として、

税理士は税務に関する専門家である。

税理士は独立した公正な立場である。

税理士は申告納税制度の理念にそって、納税義務者の信頼にこたえる。

税理士は租税に関する法令に規定された納税義務の適正な実現を図る。

があります。

まず、税理士は公正な立場である以上、税務署側にも納税者側にも大きく偏ることはありません。

税務署側の不当な請求をしないように目を光らせていますし、納税者側が不利になるような言質を取ろうとした場合立ち会っている税理士がサポートをして税務署側のやりたいように物を進めるという事をさせません。また当然納税者側の方が税務や税法など知識において不利な部分がありますので、税理士が立ち会った場合は全面的にその部分を補い納税者が不利にならないようにサポートします。

同時に納税者側のしてしまった間違いや不正行為を隠したりすることもありません。

税理士は申告納税制度の理念に沿う事、法令で規定された納税義務の適正な実現を図る事も又使命の一つですので、間違ったものや不正に関しては正していく事が仕事です。

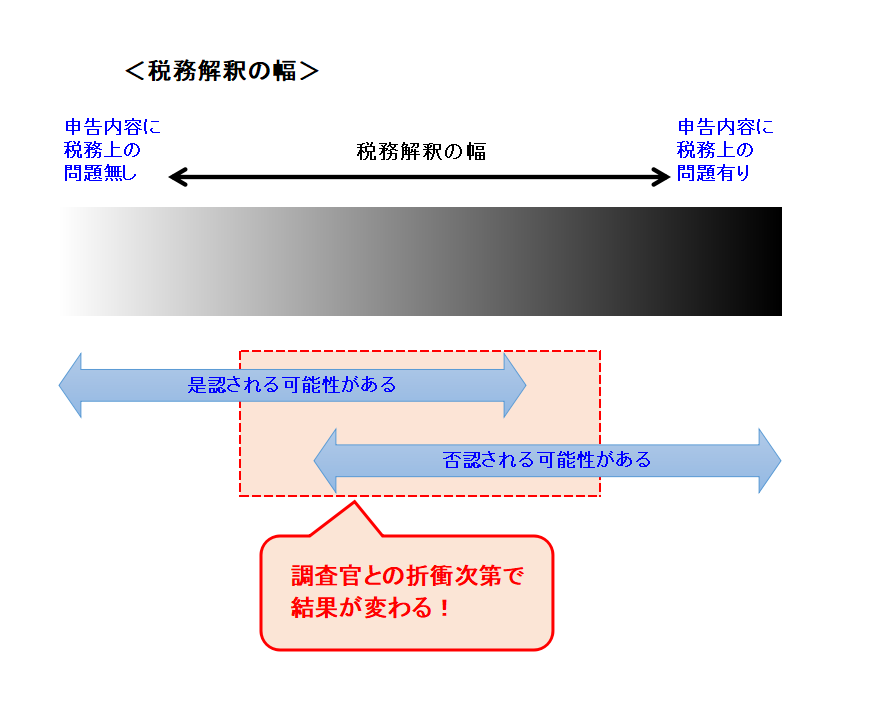

ただし後述しますが、税務解釈には幅がありますし、落としどころをどこに置くかによって税務署側に有利となったり納税者側に有利となったりします。

税務調査で税理士が依頼を受けた場合は、

この税務解釈の幅がある事、落としどころをどこに持っていくかによって結果が変わる事をわかっていますので、税法に則った上で納税者側の意を組んでより納税者にとって有利となる所で落としどころを持っていくという折衝を税務署と行います。

ただし、納税者側の有利な状況だけを主張するのでは話がまとまりません。

納税者、税務署両者の最大化して調和できるよう尽力します。

さじ加減一つで、早期解決にもなりますし、結果にも大きな違いが生じます。

この絶妙なギリギリを見極めて税務調査の終結に税理士は持っていきます。

これらの過程を踏んだ結果、税理士に依頼すると、納税者様本人だけで税務調査を受けるよりも、また当初の予定よりも追徴される税額が少なくなったという事はよくありますが、決して税理士は税金を減らすためにましてや税法を無視して税額を減らす為に税務調査に立ち会っているわけではないという事をご理解ください。

繰り返しになりますが、税理士に依頼したからといって必ずしも税金が減るわけではありません。

折衝の結果、納税者本人が調査官と対峙するよりも税理士が対峙した方が、

調査官の意図も落としどころも分かっているので、

結果的に税額が少なくなるという事が起きる可能性があるという事です。

ですから、たとえ税理士のテクニックがあったとしても内容によってはどうしようもない事もあります。

その場合税理士がいたとしても税額が変わらないといった結果になりますが、

決して税理士に依頼するだけお金の無駄にはならに事も加えてお伝えしておきたいと思います。

残念ながら税理士が居ても、内容によって追徴される税額が変わなかったという結果になった場合でも、

税理士に依頼した金額以上のものを必ず得られます。

それは何かというと、その後の事業を続けていく上において有効な情報や話を得られるという事です。

つまりその後の経済活動に有効となる情報を得られるという点はあまり知られていませんが大きなメリットの一つです。

以上、税務調査という特殊な出来事を通して、

税理士に関する誤解がある、代表的なものを2つご紹介しました。

次に税務調査で大きな肝となる折衝において、

ポイントとなる税務解釈の幅と落としどころについてご紹介していきます。

これらの2点を抑えた上で税理士に依頼するかどうかを判断する事はとても重要だと思いますので、

メリットデメリットをお話しする前にこちらのご説明からしていきます。

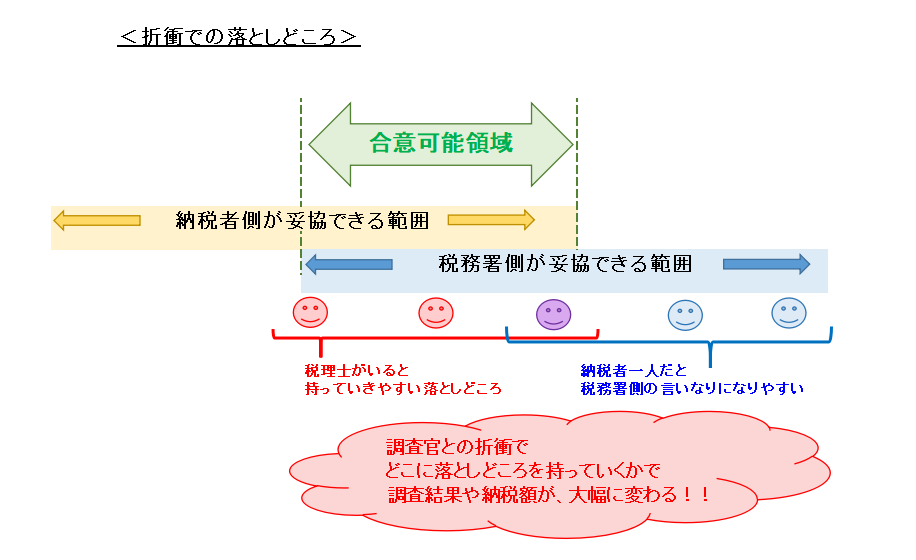

落としどころによって結果は大きく変わる

税務調査では、調査官との駆け引きと言いますか、折衝が一番の肝になります。

調査官との折衝で、どこに落としどころを持っていくかで

税務調査の結果やその後求められる納税額も大きく変わってきます。

税理士に依頼するかどうかは、この折衝が自分でも出来るかどうかで判断すると良いでしょう。

つまり税務署も納得できるぎりぎりの落としどころを見極めて

自身の望む方向へ持っていけるか、

また調査官のこの言い分は聞くから、こちらの部分は私の言い分を聞いてといったような

やり取りがしっかり出来るかどうかにかかってきます。

少しのさじ加減で大きく結果が変わったり、税務調査が早期に終了するかどうか等にも影響が出てきます。

これらの事が一人でする自信がないなと思われる場合は、

税理士に依頼する方が良い結果に結びつきやすいと思われます。

税務解釈には幅がある

まず、知って頂きたいことは税務解釈には幅があるという事です。

どういう事かと申しますと、まず税務調査には「事実」と「解釈」があります。

事実は一つですが、その解釈は無数にあります。

調査官と納税者の間にすれ違いが生じるのは

この一つの事実に対してそれぞれが違う解釈をしてしまう事にあります。

例えば、確定申告で申告していた所得よりも実際の所得が300万円多かったとします。

例えば、確定申告で申告していた所得よりも実際の所得が300万円多かったとします。

つまり、300万円分の申告が足らなかったという事実が出てきました。

何故300万円の所得の申告が漏れていたのでしょうか。

納税者側は「計算ミスによって所得が漏れていた」と解釈します。

一方で税務署側は「税金が減ると知って故意に隠した」と解釈します。

この場合、300万円の所得の申告が漏れていたという事実に対して、

ミスと解釈するのか、故意に隠していたと解釈するのか2つの解釈が存在しています。

一つの事実に対して異なる解釈が存在した場合、

税務調査では、帳簿や書類・資料等の証拠を提示して、どちらの解釈が正しいのかという証明をしていかなければいけません。

他にも、眼鏡を購入した時のレシートがあったとします。

眼鏡を購入した金額という事実に対して、

納税者側は仕事でも使っているから経費として計上できると解釈し、

税務署側は眼鏡は経費として計上できない私用のものだと解釈するといった事もあります。

このように、事実は一つでも立場によって、また知識の量によって、常識と思うものの違いによってそれぞれの違う解釈をしてしまいます。

それぞれの立場や常識によって正しいと思う解釈が違う為、その事実をどの解釈に落とし込むのか、税務調査では重要になります。

特に個人の税務調査の場合、経費なのか私用なのかという部分で納税者側と調査官側の解釈の違いがよく起きる事を覚えておいて下さい。

大切なポイントとしては、納税者と調査官の「正しさ」は違うという事を知っておくことが重要です。

落としどころを見極める

先程は税務解釈には幅ある事をご紹介しました。

一つの事実に対して、各々の立場や常識、税務の知識等によって違った解釈が起きる事が税務調査の場ではよくあります。

そしてこの事実をどう解釈するのか、納税者側と税務署側の落としどころをどこにするのかという折衝が税務調査の結果に大きく影響します。

一番理想なのは納税者も調査官も双方が納得が出来るギリギリの範疇の中で、より納税者側が納得できる場所へ落としどころに持っていく形ではありますが、なかなかハードルの高い事でもあります。

解釈と同様に、納税者側が妥協できる範囲と税務署側が妥協できる範囲と言うのは違います。

間違いなく言える事は、税務署側は妥協できる範囲を超えて妥協する事はありません。

一番良いのは、納税者側も税務署側もお互いが妥協できると思う部分で妥協点を見つける事であり、その中でも納税者側の思いに沿ったところで妥協できたらラッキーでしょう。

しかしそう言った納税者側に最も有利な落としどころに持っていく事は、税理士がいたとしてもかなり至難の業と言えます。

何故なら双方の同意がなければ税務調査を終結させることが出来ないので、

納税者の希望を一方的に押し付けたような形では絶対に税務署は納得しないからです。

納税者一人で税務調査に臨んだ場合、税務署側が一方的に意見をまとめるというゴリ押しがあっても、

知識がない納税者では納得せざる負えません。

しかし、納税者側の一方的なゴリ押しは決して税務署は納得してくれないので、

税務調査そのものが終結しないのです。

税理士は納税者の意向を組みかつ税務署も納得できるギリギリのラインを見極めて

落としどころを持っていくという事をします。

このギリギリを見極める税理士というのは、

余程場数を踏んでいて、税務署側の意図を読み解く力があり、

税務調査の過程の中で税務署が持っていこうとしている落としどころを会話で引き出し、

上手に交渉をすることが出来る税理士の事です。

当然そのような能力の高い税理士に依頼する場合は費用が高くなります。

税理士に依頼せず納税者だけで税務調査を受けた場合、

やはり知識の差で納税者が不利になる事が多いです。

多くの場合、納税者側の妥協できる範囲を超えて

税務署側の思い通りの所で妥協点を置かれる事もありますので注意しましょう。

このような場合、どうしても納得がいかない時は、

修正申告を提出しないで、すぐにでも税理士に相談する事をお薦めします。

修正申告を提出してしまうと、納税者側が結果に納得したという証明になり、

修正申告提出後は異議申し立てが出来なくなりますので気をつけましょう。

税理士を付けず納税者だけで税務調査に臨む場合は、

慎重に妥協点を見極めて税務調査終結に向かって進めていきましょう。

自信がない場合は、税務調査の途中であっても税理士に依頼する事をお薦めします。

税理士に依頼するには費用がかかりますが、

折衝の結果予定されていたよりも追徴される税額が少なくなるのはよくあります。

結果的に税理士費用を払ったとしてもトータルの金額が少なくなる事もありますので、

ご自身の中の天秤にかけながら判断してください。

他社がどうかはわかりませんが、我が社の場合ですと、電話や初めの無料での面談の際に、

ご依頼いただいても料金以上の効果が見込めない場合は、

依頼する意味がないとお伝えしておりますのでご安心ください。

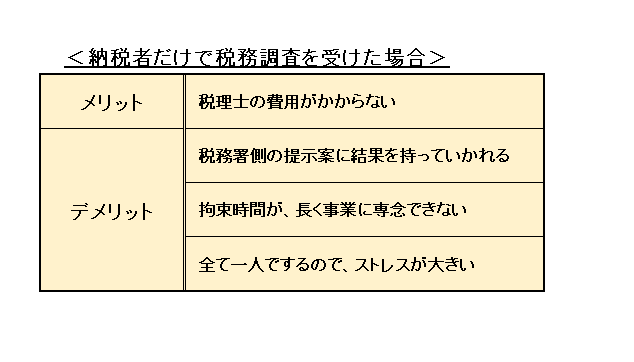

税理士無しの場合のメリットとデメリット

本題の方へ入っていきます。税務調査を受けるにあたって、税理士に依頼をせずに納税者様本人だけで税務調査に臨む時に得られるメリットやデメリットについて、お話ししていこうと思います。

税理士無しのメリット

一番に挙げられるのは、納税者本人様だけで税務調査に臨む場合は税理士に依頼する時にかかる費用がかかりません。

顧問の税理士に依頼するにせよ、税務調査の時だけ単発で依頼するにせよ、税理士の力を借りるとなれば費用がかかります。

税務調査と言うのは特殊なものです。

税理士と言っても税務調査に関しての能力に幅があります。

当然税理士の税務調査の経験値や調査官との折衝の能力等によって料金に幅があります。

税理士に依頼する料金を安いと思うのか、高いと思うのか個人の基準に委ねられている為一概には言えませんが、税務調査の経験値が高く調査官との折衝の能力が高い税理士程相場よりも料金がかかります。

税理士を依頼する事で得られるリターンを考えて、依頼するかどうか考える必要はあるでしょう。

メリットとデメリットを考えた上で、費用対効果も加味して決めるというのは大切な事だと思います。

税理士無しのデメリット

では税理士無しで税務調査を受けた場合のデメリットは、どんなものでしょうか。

まず挙げられるのが、

税務調査の結果が、税務署の提示通りになってしまうケースがほぼ8割・9割です。

これは反論する知識がなかったり、後ろめたい気持ちや調査官を前にして緊張のあまり正常な判断が難しくなってしまい、結果的に上手く対応できないからと考えられます。

特に多くの納税者様は

調査官に対応(対峙)できるだけの、経理や財務・税法だという知識があまりにも少ないので、どうしても税務署の言いなりというか提示通りになってしまう事は否めないと思います。

この知識不足に加え、

1人で調査官と対応しないといけない状況の為、精神的に追い詰められて余裕がない状態となりやすく、その場において適切な受け答えが出来なくなるという事も挙げられます。

例えば、過去の事を聞かれても思い出せなくて、

税理士が一緒に立ち会って居た場合であれば

「わからないので、調べて回答します」

等、その場に相応しい受け答えを税理士が行うのですが、

納税者様本人だけだと

多くの場合、気持ちの余裕がなくなってしまい

はっきりとわかっていないのにも関わらず

「そうだったかもしれません」とか

「仕方がないので、それでいいです。」とか

面倒になってしまって調査官の言葉に同意してしまったり

等があり、結果的に調査官に誘導されて事実とは違う言質を取られてしまったり

判断を誤ったり、反論をあきらめてしまって

結果的に調査官の思い通りになってしまうという事が良くあります。

このように税理士に依頼せず一人で税務調査に臨んだ場合、

税務や法律・判例などの知識があって、その場に相応しい適切な受け答えが出来、

調査官との落としどころを自身でしっかり見極めて折衝を行っていける自信があればよいのですが、そうでない場合は税務署の思惑通りに進んでしまうデメリットがある事を知っておいて下さい。

その他税理士に依頼をせず、納税者本人のみで税務調査を受けた場合のデメリットとしては拘束時間が長く事業に専念できない事です。

税務調査は調査官が現場に赴いて調査をする臨場調査から始まりますが、その後も税務署とのやり取りがあります。時には税務署へ納税者が行く必要があり、半日以上拘束されることもあります。1度だけならまだしも、そのようなやり取りが何度も繰り返されるので、当然時間的な拘束によって仕事が手につかず、結果事業に影響が出てくることもあります。

同様に、税務調査が終了するまでこのようなやり取りが何度もありますので、気持ちの上でも休まる事がなく、精神的身体的ストレスがかかってしまうという事もデメリットとしてあげられます。

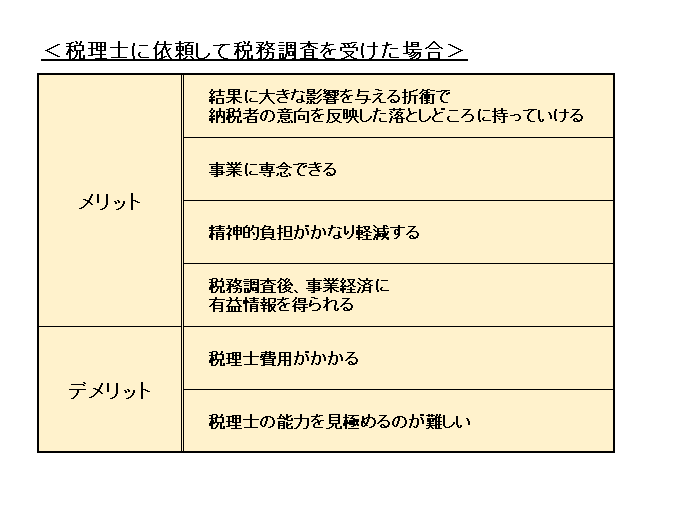

税理士有りの場合のメリットとデメリット

税理士に依頼した場合のメリット

何よりも一番に挙げられるのは、やはり税務調査の肝となる折衝が、税理士がいるいないでは大きく結果が変わると言えます。

税理士に依頼すれば調査官との折衝を税理士が行う事になります。

ここでポイントとなるのが、どの税理士を選ぶかです。

やはり経験値が高く、交渉能力の高い税理士に依頼する方が得策でしょう。

税務調査の経験値が高い税理士であれば、調査官の目線を理解していますし、調査官がどこに落としどころを持っていきたいのか読むことが出来ます。

交渉能力が高ければ、税務調査の過程で調査官の意図を探りより納税者側が有利となるところに落としどころを持っていく事も出来ます。

このような能力の高い税理士は当然費用も掛かってしまう事が難点ではありますが、

リターンも加味した上で依頼するかどうか判断しましょう。

税理士の中には税務調査に強いと謳っているだけの人もいます。このような税理士はただ数をこなしているだけであったり、知識が豊富なだけで実際の折衝となると全く使い物にならないという場合があります。

後ほど税理士のポイントでも記載しますが、依頼しようと思っている税理士にそもそも税務調査の件数をたくさんこなしているのか、自分と同じような事例をしたことがあるのか、話してみてコミュニケーション能力がしっかりあるのか、自分の事例をみて調査官がどこをポイントとして税務調査に来るのかを理解しているのか等を依頼の際の会話で感じ取ってみて下さい。

その上でこの税理士なら信頼して任せられると思う税理士を見つけていきましょう。

税理士に依頼する事で得られるメリットとして、次に大きいと考えられるのは

やはり仕事に専念できるという点です。

大抵の場合税務調査は現場に調査官が来て調査をする臨場調査から始まります。

しかし臨場調査が終わったからと言って税務調査そのものが終わるわけではありません。

臨場調査の場で即答できなかった事項や、調査官が税務署に持ち帰ってから

後日電話や税務署に納税者側が赴いて質疑応答する事もあります。

税理士に依頼をした場合、はじめに行われる臨場調査の一番初めの調査官との会話以外

の全てを税理士が代理で行う事になる為、事業に専念することが出来ます。

臨場調査の一番初めの調査官との会話は、税理士が代理で行う事は出来ません。

この一点にのみ納税者様本人が行わなければならないのですが、時間にして2,3時間ほどです。つまり初日の午前中のみ納税者様本人に同席して頂く必要があるのですが、

税理士に依頼した場合はその後は全て税理士が代理で行う事が出来ますので、

納税者様本人のやるべき事は初日の午前中の調査官との会話のみでほぼ全てが終了となります。

これらの事から精神的な苦痛からも全てとは言い難いものの、かなり軽減されますし、

事業に専念できますので、税務調査に拘束される事で起こる経済的な打撃も最小限に抑えられます。

最後にあまり知られていないメリットとしては、

税務調査後の経済活動において有益な情報が得られるという事です。

「税務調査の依頼でよくある誤解」の2つ目にも記載しましたが、

税理士がいる事で、折衝の結果予定よりも税金が少なくなる可能性がある事をお話ししました。しかしながら内容によっては税理士がいたとしても、どうしようもないケースもあります。税理士に依頼をしたのに求めるだけの効果が得られなかったとしたら、とても腹立たしいと思います。税理士に依頼した以上、支払った料金分のリターンを求める事は自然な事です。

残念ながら内容如何によっては、それ以上悪くならないように、すなわち税務署側の言いなりになって不当な納税額を請求されるという事を食い止める事は出来ても、予定よりも良くすることが出来ないというケースもありますが、税理士を依頼する事で得られるメリットは税務調査という場だけでなく、その後の事業にとって有利となる情報を得られ結果的に料金以上のものが得られるというものです。

税務調査という特殊なケースにおいては、税理士に依頼する方が確実にメリットが大きいと思います。

もし、自信が無かったり不安で仕方がないという場合は、一度ご相談ください。

税理士に依頼した場合のデメリット

やはり、税理士に依頼する料金というのが大きいでしょう。

また実際依頼しようと思っている税理士に実力があるのか、自分一人でするよりも効果があるのかといった不安もあると思います。

何度か記載していますが、税理士に実力があるかどうかの1つの目安としては

やはり料金です。

税務調査の経験が豊富で、かつ折衝に自信のある税理士は当然相場よりも高くなります。

調査官の目線を理解していいるだけでなく、調査官の落としどころを読み、納税者側に有利になるような落としどころに持っていくテクニックは通常の税理士では難しい能力です。

なおかつ、税務調査を出来るだけ最短で終わらせるというのもこれらの能力がないと出来ないことでもあります。

かなり専門的な特殊な能力ですので、料金にそれが反映されていると考えて頂ければと思います。

自分の望むもの、方向性等をしっかりと考え料金や条件等しっかりと天秤にかけて

何を選ぶのか決めましょう。

税務調査の連絡が入ってから依頼となりますので、判断する時間が限られている中で行わないといけないという大変さはありますが、その後に大きな影響を与えますので、しっかりと向き合って納得する答えを見つけて下さい。

税理士を選ぶ時のポイント

税務調査を受けるにあたって、税理士に依頼するにしても誰に依頼するのか?というのは重要な判断しないといけない事項の一つです。

しかしながらどの税理士が良いのか、といった絶対的な正解はありません。

料金的なものもあるでしょうし、求める能力、相性、その他納税者様それぞれに希望とする形があると思います。

以下に記載している内容は、一つのご提案です。

参考にして頂き、よりご自身が望む形になるよう、納得のいく決断をして頂ければと思います。

まず、税理士を依頼するにあたって

ご自身の選ぶ基準となるいくつかのポイントとその優先順位を決めて、最もご自身が信頼をおける方を見つけられると良いと思います。

税務調査の立ち会いを依頼するという事は、いろんな情報も知られる事になりますし、折衝などの交渉を助けてもらう、任せるという事になってくるので、最も重要な事はその税理士に対して信頼を置けるかどうかになってくると思います。

事前連絡から調査開始まで時間が少ない事は否めませんが、ご自身にとって最も良いと思われる税理士に依頼して税務調査に臨んで頂ければと思います。

税理士に依頼をする場合の選ぶ基準は、ご自身で10項目ほど書き出してみて、優先順位を決めて選ばれると良いと思います。

例えば、

<立ち会いを依頼する税理士を選ぶポイント>

・税務調査の経験値

・税務調査時の対応能力

・税法の知識量

・節税方法の知識量

・レスポンスが早い

・しっかりと向き合ってくれるか

・価格

・怒られない

・経営に関して詳しい

等です。

上記の選ぶポイントは一例ですので、ご自身の基準で書き出してみて下さい。

その上で優先順位を決め、優先順位の高い基準を満たす税理士がご自身にとってベストな税理士になると思います。

また無料相談などもありますので、実際税理士に会ってみて信頼に足る人かどうか判断してみるのも大切ではないかなと思います。